- septiembre 13, 2022

- Publicado por: Solangie Niño

- Categoría: Uncategorized

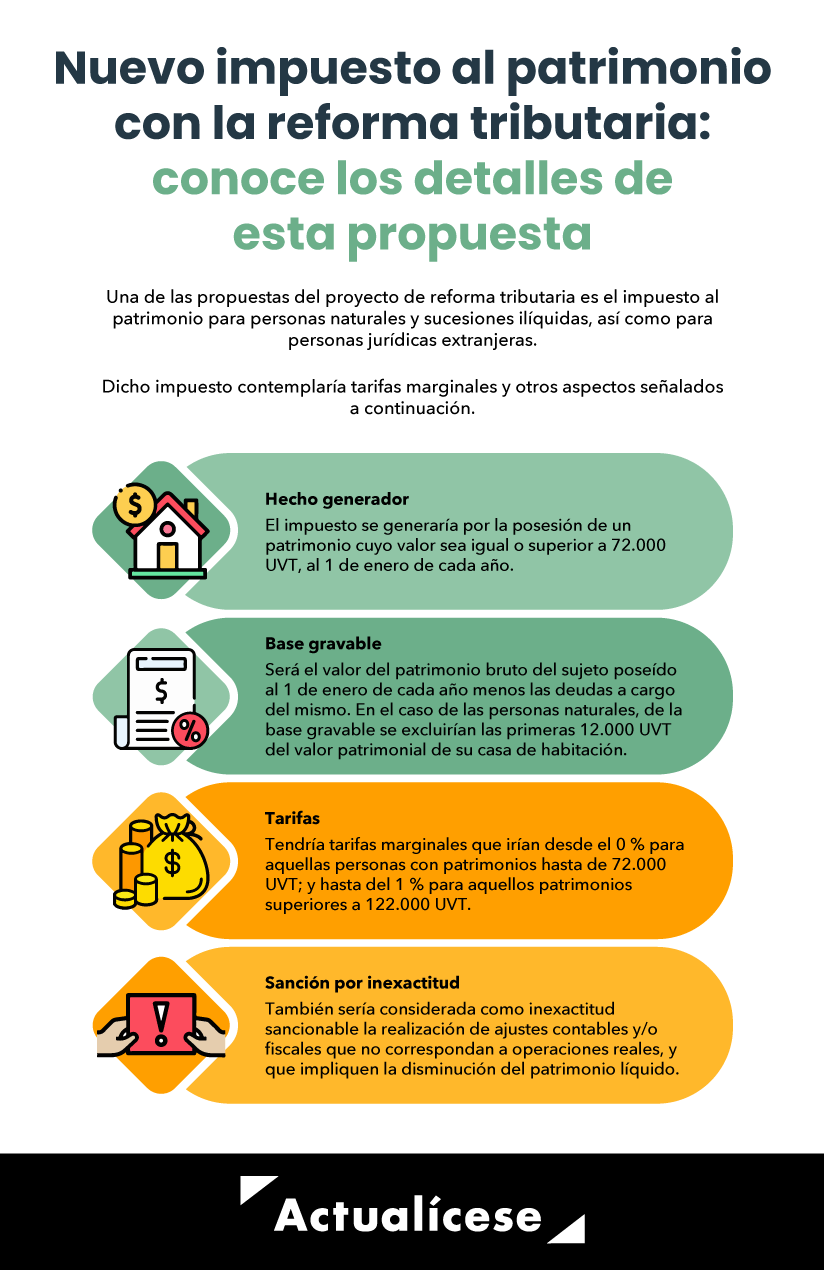

Una las propuestas del proyecto de reforma tributaria para la igualdad y justicia social del Gobierno del presidente Gustavo Petro y el ministro de Hacienda José Ocampo es la de introducir al ordenamiento jurídico con carácter permanente el impuesto al patrimonio; este, de acuerdo con la Ley 2010 de 2019, estuvo vigente solo por los años 2020 y 2021.

De acuerdo con la exposición de motivos que acompaña el proyecto de reforma tributaria, dicha propuesta se sustentaría en el hecho de que el impuesto al patrimonio propende por la equidad del sistema tributario, buscando que las personas que disponen de capitales elevados paguen una suma adicional como producto de la rentabilidad que pueden obtener a partir de sus activos. A su vez, la imposición de un impuesto al patrimonio permitiría el aumento de activos productivos, pues la tasa impositiva haría ineficiente la adquisición de patrimonios infructuosos (que no sean productivos) de alto valor.

A diferencia del impuesto al patrimonio vigente por los años 2020 y 2021, esta nueva propuesta mejoraría la progresividad del mismo al utilizar tarifas marginales (recordemos que anteriormente el impuesto al patrimonio creado por la Ley 2010 del 2019 plateó una tarifa general del 1 % para todos los sujetos al impuesto al patrimonio).

En relación con lo anterior, a continuación, detallamos los aspectos más importantes que traería este nuevo impuesto. Veamos:

¿Sobre quiénes recaería el impuesto al patrimonio?

Según el proyecto de reforma tributaria, el impuesto al patrimonio recaería sobre:

- Personas naturales y sucesiones ilíquidas, contribuyentes del impuesto de renta o de regímenes sustitutivos (como es el régimen simple de tributación).

- Personas naturales, nacionales o extranjeras que no tengan residencia en el territorio colombiano, respecto del patrimonio poseído en el país, bien sea directamente o a través de establecimientos permanentes.

- Sucesiones ilíquidas de causantes sin residencia en el país al momento de su muerte, respecto de su patrimonio poseído en el país.

- Sociedades o entidades extranjeras que no sean declarantes del impuesto de renta en el país que posean bienes ubicados en Colombia diferentes a acciones, cuentas por cobrar y/o inversiones de portafolio, de conformidad con los artículos 17.2.2.1.2 del Decreto 1068 de 2015 y 18-1 del ET, como inmuebles, yates, botes, lanchas, obras de arte, aeronaves o derechos mineros o petroleros.

Es importante resaltar que no serían sujetos pasivos del impuesto al patrimonio las sociedades o entidades extranjeras que no sean declarantes del impuesto de renta y que suscriban contratos de arrendamiento financiero con entidades o personas que sean residentes en Colombia.

Hecho generador

El impuesto al patrimonio se generaría por la posesión del mismo al 1 de enero de cada año, cuyo valor sea igual o superior a 72.000 UVT. Para efectos de este impuesto, el concepto de patrimonio es equivalente al patrimonio líquido, el cual sería el resultado de tomar el total del patrimonio bruto del contribuyente menos las deudas a cargo del contribuyente.

Base gravable del impuesto al patrimonio

La base gravable del impuesto al patrimonio será el valor del patrimonio bruto del sujeto poseído al 1 de enero de cada año menos las deudas a cargo del mismo.

En el caso de las personas naturales, de la base gravable del impuesto al patrimonio se excluirían las primeras 12.000 UVT del valor patrimonial de su casa o apartamento de habitación. Dicha exclusión aplicaría únicamente respecto a la casa o apartamento en donde efectivamente viva la persona natural la mayor parte del tiempo, por lo que no quedan cobijados por este beneficio los inmuebles de recreo, segundas viviendas u otro inmueble que no cumpla con la condición de ser el lugar en donde habita la persona natural.

El valor patrimonial que se puede excluir de la base gravable del impuesto al patrimonio se determinará de conformidad con lo previsto en el título II del libro I del ET. El valor patrimonial neto del bien que se excluye de la base gravable es el que se obtenga de multiplicar el valor patrimonial del bien por el porcentaje que resulte de dividir el patrimonio líquido por el patrimonio bruto al 1 de enero de cada año.

En el caso de las personas naturales sin residencia en el país que tengan un establecimiento permanente en Colombia, la base gravable correspondería al patrimonio atribuido al establecimiento, de conformidad con lo establecido en el artículo 20-2 del ET.

Para efectos de la determinación de los activos, pasivos, capital, ingresos, costos y gastos que se tienen en cuenta al establecer el patrimonio atribuible a un establecimiento permanente durante un año gravable, se deberá elaborar un estudio de acuerdo con el principio de plena competencia, en el cual se tengan en cuenta las funciones desarrolladas, activos utilizados, el personal involucrado y los riesgos asumidos por la empresa a través del establecimiento permanente y de las otras partes de la empresa de la que el establecimiento permanente forma parte

Fuente: Actualícese